Btw vermelden op je factuur: dit voorbeeld toont je hoe

Bij het opstellen van een factuur komt meer kijken dan enkel rekening houden met een kostprijs. Zo zijn de strikte regels rond btw vaak een hersenbreker. Een aantal btw-gegevens moet je verplicht vermelden, en ook de tarieven kloppen maar beter. In deze blogpost bieden we je, naast een overzicht van de basisregels, ook een handige voorbeeldfactuur.

Alle info en handige tips? Download je startersgids

Bij starten als zelfstandige komt heel wat kijken: voorwaarden, belastingen, je eerste facturen, btw … Je optimaal voorbereiden? Met onze gratis startersgids ben je meteen mee!

Liever vrijblijvend advies van een expert? Contacteer een SBB-startersadviseur.

Verkoop je aan zelfstandigen, bedrijven of overheden, dan is een factuur opstellen verplicht. Particulieren hoef je geen factuur te bezorgen, tenzij je actief bent in de verkoop en herstellingen van wagens (of onderdelen ervan), diensten rond verhuizing of meubelbewaring, de verkoop van gebouwen of de werken aan gebouwen.

Toch komt enige basiskennis van facturatie altijd van pas. Een overzicht van wat je moet onthouden:

1. Een factuur opstellen: verplichte gegevens

Er zijn een aantal klant- en eigen gegevens die je altijd op elke factuur moet vermelden. We sommen die hier niet allemaal op, want in deze blogpost vind je een volledige checklist met uitleg terug.

2. Enter de btw: welke tarieven hanteren?

Factureren op zich is rechttoe rechtaan, maar het is de btw die wat rekenwerk vraagt. Zo moet je eerst weten welk tarief gangbaar is in je sector. Meestal is dat 21%, maar er zijn ook de uitzonderingen van 12%, 6% en 0%. Heb je buitenlandse klanten, dan wordt het nog een tikkeltje complexer. Zo verschillen de btw-regels tussen goederen en diensten, particulieren en bedrijven, en EU- en niet EU-landen.

Een geval apart: de btw-vrijstelling ('kleine ondernemingsregeling')

Bij je start als zelfstandige kan je – na overleg met je boekhouder – opteren voor de zogeheten ‘btw-vrijstellingsregeling’. Dan mag je jaarlijks tot 25.000 euro omzet draaien zonder je klanten btw aan te rekenen. Keerzijde van de medaille is dat je de btw die je zélf aan leveranciers betaalt, dan wel niet meer kan recupereren. Op je facturen ben je dan verplicht om de volgende zin te vermelden:

“Bijzondere vrijstellingsregeling kleine ondernemingen."

3. Bedragen op je factuur: exclusief of inclusief btw?

Op je factuur moet je telkens bedragen exclusief btw vermelden. Met andere woorden: de prijs die je je klant aanrekent, zonder daarbij de btw op te tellen. Onder je prijs geef je dan met een aparte regel het daadwerkelijke btw-bedrag en btw-tarief (21%, 12%, 6% of 0%) aan.

4. Wat met verzendkosten?

Wanneer je goederen opstuurt, is het gebruikelijk dat je op je factuur ook de verzendkosten opneemt. Opgelet: hoewel je op post- en pakketzegels zelf geen btw betaalt, moet je op verzendkosten normaal gezien wél btw heffen. Hetzelfde geldt voor reis-, telefoon- of verpakkingskosten die je aan je klant doorrekent. Qua tarief is het simpel: je hanteert namelijk hetzelfde btw-tarief als voor je product in kwestie (zie boven). Kortom: bovenvermelde kosten vormen wel degelijk een onderdeel van je verkoopprijs.

Een voorbeeld van hoe het niet en wel moet:

| Fout | Juist | ||

|---|---|---|---|

| 2 jeansbroeken (excl. btw) | 180 euro | 2 jeansbroeken (excl. btw) | 180 euro |

| Btw 21% | 37,80 euro | Verzendkosten (excl. btw) | 10 euro |

| Verzendkosten | 10 euro | Btw 21% | 39,90 euro |

| Totaal | 227,80 euro | Totaal | 229,90 euro |

5. Een uitzondering: de 'btw-verlegging'

Soms moet je de btw ‘verleggen’ naar diegene aan wie je producten of diensten levert (in de praktijk vaak een andere zelfstandige). Jij hoeft dan enkel op je factuur te vermelden dat je de btw hebt verlegd. Je afnemer betaalt dan de btw in zijn btw-aangifte. Er zijn maar een paar gevallen waarin een btw-verlegging toegestaan is, bijvoorbeeld wanneer je goederen levert aan het buitenland of aannemerswerken uitvoert (de zogeheten ‘werken in onroerende staat’).

- Om te weten of je tot de uitzonderingen behoort, klop je best aan bij je boekhouder.

Let op, vanaf 2023 wordt er een bijkomende verplichte factuurvermelding toegevoegd bij de verlegging van btw bij werken in onroerende staat.

6. Aan de slag?

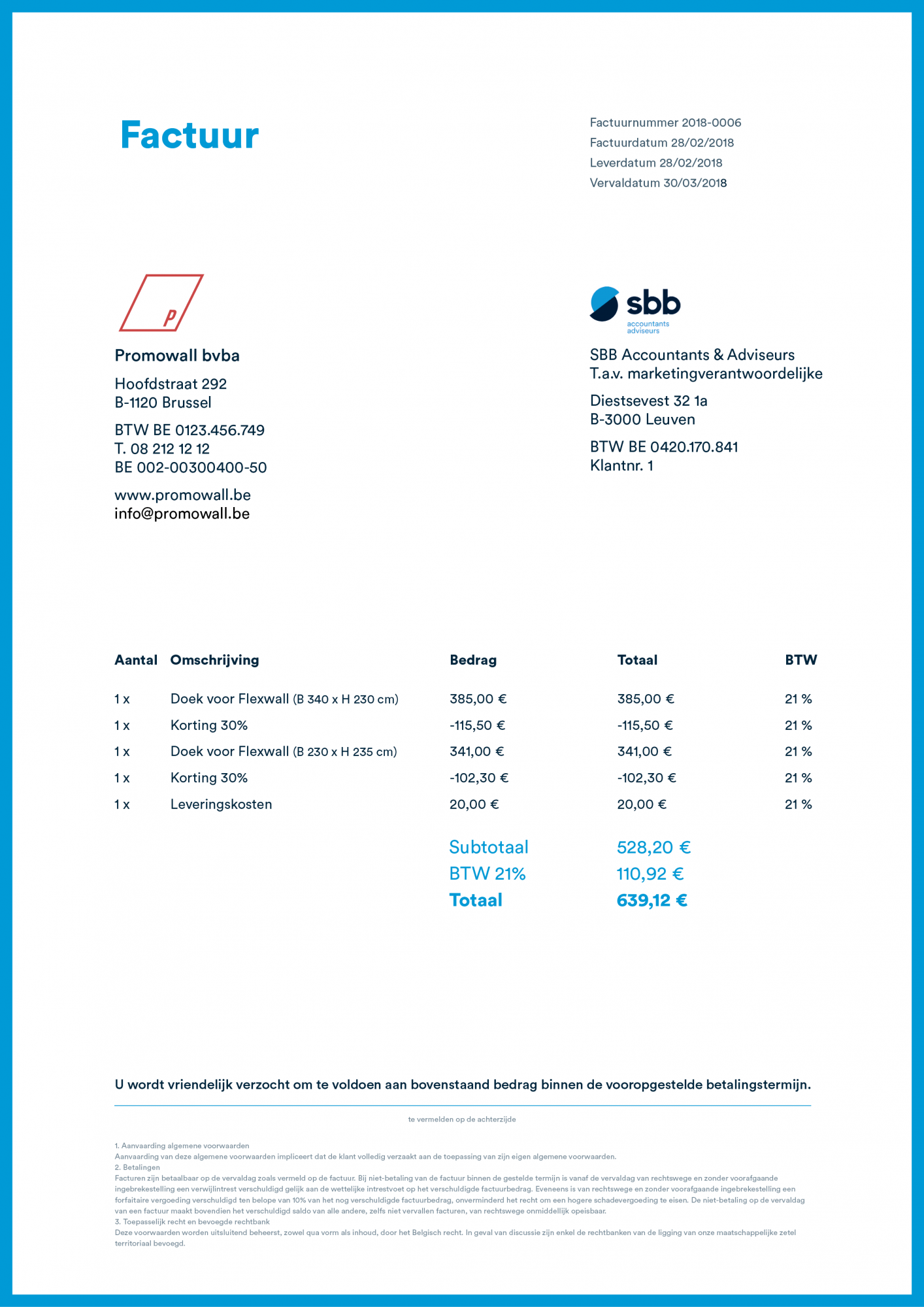

Maak het jezelf gemakkelijk en gebruik alvast onderstaande factuur als voorbeeld.

En psst ... probeer ook eens sbbFACT!

Voor een vlotte facturatie kan je als SBB-klant gebruikmaken van sbbFACT: onze gebruiksvriendelijke online tool waarin je eenvoudig offertes en facturen opmaakt, maar ook je klantgegevens overzichtelijk bijhoudt.

Alle info en handige tips? Download je startersgids

Bij starten als zelfstandige komt heel wat kijken: voorwaarden, belastingen, je eerste facturen, btw … Je optimaal voorbereiden? Met onze gratis startersgids ben je meteen mee!

Liever vrijblijvend advies van een expert?

Contacteer een SBB-startersadviseur.